Combien coûte la création d’une SASU en 2025 ?

Léna Cazenave

Diplômée d'un Master 2 en droit de la propriété intellectuelle de l'Université d'Aix-Marseille.

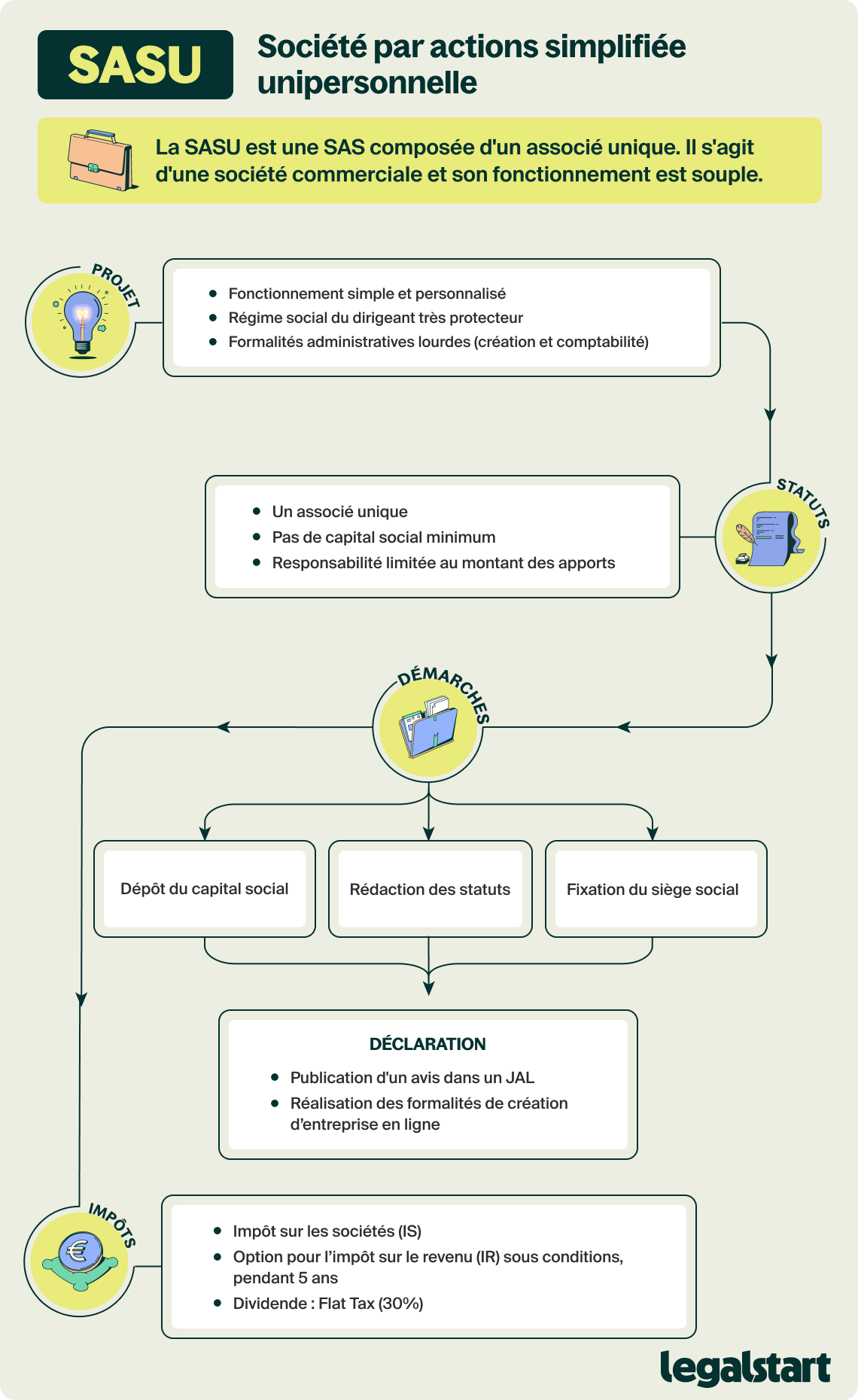

La SASU est aujourd’hui l’une des formes sociales les plus prisées par les entrepreneurs qui se lancent seuls. Pour autant, avant de foncer tête baissée et de se lancer dans la création d'une SASU, il est important de connaître les caractéristiques qui font son succès !

Que veut dire SASU ? Comment choisir entre une SASU et une EURL ? Quels sont les avantages de la SASU ? Legalstart vous éclaire sur les principales caractéristiques de la SASU.

Mini-Sommaire

La définition d'une SASU est la suivante : c'est une société par actions simplifiée unipersonnelle. En réalité, c'est une SAS à associé unique. Ce statut juridique a été créé pour vous permettre de vous lancer seul dans l'entrepreneuriat.

SAS ou SASU veulent dire la même chose, à un détail près. La SAS unipersonnelle a pour principale caractéristique d'être créé par un seul associé.

Cette forme juridique rencontre un grand succès auprès des entrepreneurs. Elle vous permet de vous lancer seul dans l'entrepreneuriat, sa création et sa gestion sont simples et elle s’adapte à de nombreux profils d’entrepreneurs. En effet, le statut de la SASU est envisageable pour l’exercice de nombreuses activités.

Par exemple, de nombreux chauffeurs VTC optent pour cette forme sociale, mais il est tout aussi courant de rencontrer des SASU immobilières.

La SASU présente à la fois des avantages et des inconvénients. Le fonctionnement de la SASU peut être assez simple, mais la création est en contrepartie assez complexe.

Le premier avantage d'une SASU repose notamment sur sa souplesse de fonctionnement et sa capacité à s’adapter facilement à l’exercice de votre activité. L'associé unique est le seul à définir les statuts de la SASU. La seule obligation consiste dans la nomination d'un président.

Les règles relatives au fonctionnement de la SASU sont souples et peuvent être modifiées en fonction de l’organisation que vous souhaitez mettre en place.

En cas de versement d'une rémunération au président de SASU (et aux éventuels autres dirigeants), il est alors considéré comme un assimilé salarié. Cela suppose qu’il bénéficie d’une couverture sociale protectrice, équivalente à celle d’un salarié, à l’exception des indemnités chômage. Si vous êtes gérant associé unique de votre EURL, et que vous êtes donc affilié au régime de Sécurité sociale des indépendants, le régime social d'un dirigeant de SASU peut vous pousser à transformer votre EURL en SASU.

La responsabilité de l'associé unique est limitée au montant de son apport. Cela signifie que les créanciers de la SAS unipersonnelle ne peuvent pas le poursuivre sur son patrimoine personnel.

Attention : si l'associé unique est également président de la SASU, sa responsabilité est toujours limitée au montant de son apport, sauf en cas de faute de gestion. Dans ce dernier cas, le dirigeant engage sa responsabilité à l'égard de la SASU.

La cession d'actions en SASU est une décision importante, car l'entrée ou la sortie d'un nouvel associé peut avoir un impact considérable sur l'avenir de la SASU.

La plupart des règles applicables à la SAS le sont aussi à la SASU parce qu'il s’agit de la même forme sociale, à la seule différence qu'il s'agit d'un associé unique. C'est pour cette raison qu'il est très simple de passer d'une SASU à une SAS. Il est tout à fait possible d’inclure une clause dans les statuts pour prévoir cette hypothèse et simplifier le passage de la SASU à une SAS de manière simplifiée.

La transmission d'une SASU est simplifiée, que cela soit au bénéfice d'un héritier ou d'un tiers. L'associé unique est en effet libre de fixer dans les statuts les conditions de la cession d'actions. Ensuite, comme la SASU ne compte qu'un seul associé, il n'y a aucun risque de blocage de sa décision de transmission. Enfin, les droits d'enregistrement pour la cession d'actions ne s'élèvent qu'à 0,1 % du prix de la cession.

Comme pour toute société commerciale, les formalités de création d’une SASU sont importantes. Contrairement à une entreprise individuelle, la création d’une structure juridique indépendante comme la SAS unipersonnelle suppose :

L’ensemble de ces formalités nécessite donc du temps et génère des frais qui peuvent être conséquents en fonction de la solution de création que vous envisagez (création de votre société par vos propres moyens, recours à un avocat ou recours à une plateforme de création en ligne).

Lorsque vous créez une structure juridique indépendante, cette dernière dispose de son propre patrimoine, ce qui implique nécessairement la tenue d’une comptabilité qui lui est propre.

La comptabilité d’une SASU nécessite d’acquérir quelques réflexes essentiels puisque toutes les transactions doivent avoir une trace comptable, un bilan et un compte de résultat doivent être établis chaque année.

Les comptes de la SASU doivent être approuvés par une décision de l’associé unique… tous les ans.

Ces différentes obligations nécessitent du temps et génèrent des charges récurrentes pour la structure.

En contrepartie d’un régime social protecteur, la SAS unipersonnelle est soumise à un fort taux de cotisations sociales sur les rémunérations des dirigeants. Il s’agit donc d’un véritable inconvénient si vous comptez vous rémunérer en tant que président. Cela peut être un élément déterminant si vous hésitez entre la création d'une EURL ou d'une SASU puisque dans le cas d'une EURL, si vous êtes gérant associé unique, le coût des charges sociales sera moins élevé.

À noter : si vous êtes associé unique et président de votre SASU (comme la majorité des créateurs de SASU), vous pouvez décider de ne pas vous rémunérer en tant que président et préférer vous verser des dividendes en qualité d’associé unique.

L'associé unique d'une société par actions simplifiée unipersonnelle peut être une personne physique ou une personne morale. Cet élément peut déterminer votre choix si vous hésitez entre la SASU ou l'EURL, car un gérant d'EURL est forcément une personne physique. En pratique, l'associé unique endosse souvent la qualité de président de la SASU.

L'associé unique est le seul maître à bord. Il a le pouvoir de prendre unilatéralement les décisions importantes qu’il estime bénéfiques pour la société, et ce, dans le respect des règles prévues par les statuts de la SASU. On parle de décision de l'associé unique.

Exemple : l'associé unique prend l'ensemble des décisions relatives à l'approbation des comptes, à l'affectation du résultat de la SASU ou encore toutes autres décisions entraînant la modification des statuts.

Lorsque l'associé unique et le président sont deux personnes différentes, il faut se référer aux statuts de la SASU pour connaître la répartition des décisions liées au fonctionnement de la société.

Il dispose des droits suivants :

Le président de SASU est le représentant légal de la société. Il représente la SASU à l'égard des tiers et il est chargé de prendre toutes les décisions du quotidien, c'est-à-dire celles qui concernent la vie de la société.

Ses pouvoirs sont généralement définis dans les statuts ou dans la décision de sa nomination. Certaines formalités sont exclusivement de sa compétence. C'est le cas notamment de l'élaboration d'un rapport de gestion à l'occasion de la clôture des comptes.

De manière générale, si les statuts ne précisent pas qui de l'associé unique ou du président est compétent pour prendre une décision ou réaliser une formalité :

Le rôle du président peut donc varier du tout au tout en fonction de la rédaction des statuts et du choix de l'associé unique de la SASU.

Bon à savoir : il est très courant que l'associé unique soit également le président de la SASU. Il cumule alors tous les pouvoirs dans la mesure où il peut prendre les décisions exceptionnelles grâce à sa qualité d'associé et les décisions du quotidien grâce à sa qualité de dirigeant.

Lorsqu’il n’est pas l’associé unique, le président doit établir un rapport de gestion de la SASU qu’il présente à l’associé unique à l’occasion de l’Assemblée générale annuelle.

La rémunération du président de la SASU n’est pas obligatoire, mais peut être prévue dans les statuts. Il est d’ailleurs fréquent de ne pas se verser de rémunération durant les débuts de l’activité.

Il est cependant important de préciser que la société doit payer des cotisations sociales élevées lorsqu’une rémunération est versée au président.

Si vous vous demandez comment vous rémunérer en SASU, sachez que la rémunération du président n’est pas l’unique option que vous avez.

Les dirigeants de SASU, sont considérés comme des “assimilés salariés”. Cela signifie que leur régime de protection sociale est similaire à celui des salariés : concrètement, à l’exception de l’assurance chômage, le président bénéficie des mêmes avantages sociaux qu’un salarié et est soumis au régime général de la Sécurité sociale.

En revanche, en contrepartie de cette couverture protectrice, la société paie des cotisations sociales élevées.

Bon à savoir : le président d'une SASU ne cotise pas pour l'assurance chômage lorsqu'il se rémunère. En revanche, si vous avez cumulé des droits antérieurement, sachez que SASU et chômage ne sont pas opposés puisque vous avez la possibilité de toucher vos allocations chômage durant l'exercice de votre mandat de président. Le cumul est autorisé et est soumis à certaines conditions.

Par principe, la SASU est soumise à l’impôt sur les sociétés (IS). C’est donc la structure qui est soumise à une imposition sur ses bénéfices et non directement l’associé unique. Ce dernier est cependant soumis à l’impôt sur le revenu sur les dividendes qu’il se verse. Certains entrepreneurs préfèrent opter directement pour le régime de l’impôt sur le revenu pour éviter cette double imposition.

Dans certains cas, il est possible d’opter pour l’impôt sur le revenu si vous répondez à certaines conditions.

Vous pouvez opter pour l’IR en SASU si :

Attention : l’option pour l’IR n’est valable que durant cinq exercices consécutifs et doit être demandée au service des impôts dans les trois mois à compter du début de l’exercice.

La fiscalité de la SASU est large : imposition des bénéfices, TVA, Contribution Économique Territoriale (CET), versement de dividendes. Par principe, sachez qu'une SASU est soumise à l'impôt sur les sociétés.

En tant qu'associé, vous allez avoir la possibilité de percevoir des dividendes de SASU. Ces derniers sont prélevés sur le bénéfice que la société réalise au cours de l'exercice. Plus votre société fait de bénéfices, plus vous aurez la possibilité de vous distribuer de dividendes. Cela peut donc se révéler un moyen efficace pour compléter votre rémunération. À ce sujet, sachez qu'il n'existe pas de chiffre d'affaires maximum en SAS unipersonnelle.

Les dividendes sont imposés via le mécanisme de la Flat Tax, que l'on appelle également le prélèvement forfaitaire unique. Les dividendes que vous vous versez sont imposés à un taux unique de 30% qui comprend l'impôt sur le revenu (12,8%) et les prélèvements sociaux (17,2%).

À noter : si vous avez un projet et que vous hésitez encore à sauter le pas et à vous lancer, sachez qu'aujourd'hui, il est très facile de créer une SASU en ligne !

Vous vous demandez comment créer une SASU ? Sachez que la création d’une société commerciale suppose un certain nombre de démarches à effectuer pour lancer votre activité.

Pour créer une SASU, il faut :

La première étape de création de votre SASU (et non des moindres) est la rédaction des statuts de la société. Il s’agit d’une étape importante, car ce document officiel constitue le manuel de fonctionnement de votre structure.

Ce sont les statuts qui organisent la gouvernance de votre société, il est donc important de consacrer du temps à leur rédaction. D’autant plus que les SASU sont des sociétés peu encadrées par la loi et leurs règles de fonctionnement reposent donc principalement sur les statuts rédigés par l’associé unique.

La rédaction des statuts de SASU est une étape délicate pour un non-juriste. Sachez, par exemple, que vous pouvez prévoir une clause, pour organiser l’entrée d’un nouvel associé. Cette simple clause vous permet alors de transformer votre SASU en SAS de manière simplifiée.

Une fois votre projet de statuts rédigés, vous devez ouvrir un compte bancaire professionnel au nom et pour le compte de votre SASU afin d’y déposer son capital social.

Il n’existe pas de montant minimum de capital social en SASU, en principe, il est possible de créer une SAS unipersonnelle au capital de seulement un euro. Dans la réalité, une société dotée d’un capital social très faible a peu de chances de faire face à ses frais et charges et est peu rassurante tant pour les clients que pour les éventuels investisseurs et partenaires.

En fonction de votre projet, il est donc nécessaire d’adapter le capital social de votre société. Une société de prestation de services n’aura pas besoin d’un capital social aussi conséquent qu’une société de production de biscuits par exemple.

Il est donc obligatoire de faire paraître un avis de constitution de société dans un journal situé dans le département de votre futur siège social et habilité à faire paraître ce type d’annonces.

Le prix de l'annonce légale varie en fonction du département dans lequel l'annonce est publiée. Pour une SASU, le coût varie entre 138 et 162 € HT.

Bon à savoir : il existe des revues spécialisées dans les annonces légales, mais sachez cependant que de nombreux quotidiens sont habilités à publier des annonces légales, vous pouvez d’ailleurs retrouver la liste des journaux habilités dans le département de votre SASU sur le site de service-public.fr.

La dernière étape avant d’obtenir le Kbis de votre SASU consiste à immatriculer votre société en ligne. Pour ce faire, vous pouvez vous faire accompagner par un professionnel comme Legalstart dans l'accomplissement de vos démarches. Comme ça, vous êtes sûr de ne pas faire d'erreur. Par ailleurs, vous pouvez également vous en occuper seul. Dans ce cas-là, vous devez le faire par le biais du guichet unique.

Cette étape nécessite la réunion de plusieurs pièces justificatives dont voici la liste :

À noter : si vous vous demandez combien de temps, vous devez prévoir pour créer une SASU, sachez que la durée de création dépend des solutions choisies à chaque étape de création. Par exemple, si vous décidez de rédiger vos statuts vous-même, cela aura nécessairement une incidence sur le temps total de création de votre entreprise (tout comme sur le coût de création de votre SASU).

Bon à savoir : une création d'entreprise avec un avocat est également une option s'offrant à vous, ce dernier vous offrira une expertise juridique personnalisée.

|

Les principales caractéristiques de la SASU |

|

|

Capital social |

|

|

Associé |

|

|

Responsabilité de l’associé |

|

|

Président |

|

|

Fiscalité |

|

|

Cession d’actions |

|

|

Formalités de création |

|

La SASU, par définition, est une entreprise comprenant un associé unique (d'où le terme “unipersonnelle”) qui peut être soit une personne physique, soit une personne morale (une entreprise par exemple). Les caractéristiques de la SASU sont intéressantes pour la filialisation, car il est certain que le capital sera détenu à 100% par la société mère, qui pourra, le cas échéant, exercer les fonctions de président chez la fille.

La SASU et l'EURL sont deux formes sociales unipersonnelles. En effet, chacune d'entre elle peut être créée par un associé unique. La SASU est la version unipersonnelle de la SAS et l'EURL est la version unipersonnelle de la SARL. Les différences entre les deux statuts reposent notamment sur la souplesse de fonctionnement, le régime fiscal et le régime social du ou des dirigeants.

La transformation d'une SASU en SAS est simple. En effet, il suffit de faire entrer un nouvel associé au capital de la SASU. Aucune modification statutaire n'est requise, il suffit de réaliser une simple formalité auprès du greffe afin de faire signifier le changement sur le Kbis de votre société.

La domiciliation d'une SASU permet d'établir le siège social de la société, elle peut se faire dans un local prévu à cet effet, dans une société de domiciliation commerciale, dans un espace de coworking, ou encore, au domicile du président de la SASU. Les démarches de domiciliation se font en ligne.

Le régime de la micro-entreprise et le régime de la SASU ont de nombreuses différences. La différence principale est le plafond du chiffre d'affaires pour les micro-entreprises ; lequel est de 188 700 € pour les activités de vente de marchandises, vente de denrées à consommer sur place et prestations d’hébergement et de 77 700 € pour les activités de prestations de services ou activités libérales. A contrario, il n'y a pas de plafond de chiffre d'affaires pour une SASU.

La société par actions simplifiée à associé unique (SASU), présente divers atouts majeurs. En effet, la SAS unipersonnelle offre tout d’abord une grande liberté de fonctionnement permettant une adaptabilité à l’exercice de plusieurs activités. De plus, l'associé unique a l’avantage de détenir le pouvoir exclusif de définir les statuts et par conséquent le fonctionnement de la société. La responsabilité de cet associé unique demeure limitée au montant de son apport, assurant ainsi une protection contre les créanciers qui ne peuvent pas engager des poursuites sur son patrimoine personnel. Un avantage supplémentaire réside dans le régime social du dirigeant d’une société en SASU, puisqu’en cas de versement d’une rémunération, celui-ci bénéficie du statut d'assimilé salarié. D'autres atouts incluent la flexibilité en matière de fiscalité, avec le choix entre l'IS ou l'IR, et l'absence de cotisations sociales sur les dividendes.

Dans une entreprise en SASU, lorsque le président commence à percevoir une rémunération, qu'il soit associé ou non de la société, celui-ci est directement affilié au régime général de la Sécurité sociale. Le dirigeant de SASU est ainsi considéré comme étant "assimilé salarié", ce qui implique que son régime de protection sociale est comparable à celui des salariés. En pratique, à l'exception de l'assurance chômage, le président bénéficie des mêmes avantages qu'un salarié et est soumis au régime général de la Sécurité sociale. Pour l'entrepreneur qui lance son entreprise seul, la forme juridique de la SASU est la seule permettant une telle affiliation au régime général.

Principales sources législatives et réglementaires :

Note du document :

4,7 - 145 vote(s)

Léna Cazenave

Diplômée d'un Master 2 en droit de la propriété intellectuelle de l'Université d'Aix-Marseille.

Sous la direction de Pierre Aïdan, docteur en droit et diplômé de Harvard.Fiche mise à jour le

Vous souhaitez créer votre SASU ?

Téléchargez notre guide gratuit sur la SASU

Ces articles pourraient aussi vous intéresser :

Combien coûte la création d’une SASU en 2025 ?

Comment créer une SASU en 2025 ? Les étapes à suivre

SASU et Urssaf : comment ça marche ?

Capital social d’une SASU : tout ce qu’il faut savoir en 2025

Les 9 étapes de création d’une SASU en 2025 : le mode d'emploi

SASU : avantages et inconvénients

On a besoin de vous !

Si vous appréciez notre contenu, un avis sur Google nous aiderait énormément !